ให้จำไว้ว่าไม่ว่าเกิดคดีอะไรขึ้นต้องไปศาลหรือติดต่อปรึกษาทนายความเพื่อไปศาล

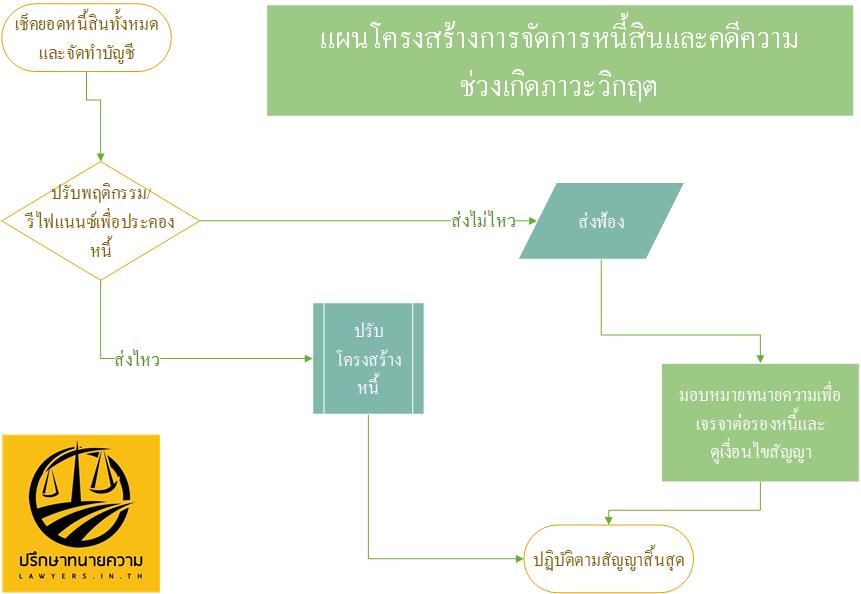

ในการบริหารจัดการหนี้สินล้มแล้ว คือคิดว่าไหนๆก็เป็นหนี้แล้วไม่ต้องไปศาล และสุดท้ายในทุกหนี้สินที่ไม่ได้ไปศาลก็จะทำให้เดือดร้อน ถูกยึด ถูกขายทอดตลาด ล้มละลาย ลองปรึกษาทนายความใกล้บ้านเพื่อ เจรจาต่อรองหนี้ ตรวจดูสัญญา หาทางต่อรองหนี้ รีไฟแนนซ์เพื่อลดปัญหาหรือภาระ ในวันนี้ทีมงานทนายกฤษดา ขอสรุปวิธีการเพื่อจัดการหนี้สินแบบเข้าใจง่ายดังนี้

จำโครงสร้างและปรึกษาบริหารจัดการหนี้สินและคดีที่เกิดจากหนี้สิน

เช็คจำนวนหนี้สินทั้งหมดที่มี

ในการเริ่มต้นบริหารจัดการหนี้สินและคดีที่เกิดจากหนี้สิน จัดการอะไรสักอย่าง คุณก็ต้องรู้สิ่งที่คุณจะบริหารทั้งหมดก่อน หนี้สินก็เช่นกัน

คุณต้องรู้ยอดรวมหนี้สินทั้งหมดที่คุณมีในการบริหารจัดการมัน ทั้งยอดต้น อัตราดอกเบี้ย วันสรุบยอด วันครบกำหนดชำระ และจำนวนการผ่อนขั้นต่ำวันขึ้นศาลถ้ามี ของยอดหนี้ทุกหนี้ที่คุณมีอยู่

จากนั้นก็มาดูรายจ่ายประจำต่าง ๆ ว่ามีเท่าไหร่ ให้หักจากเงินรายได้ไป เหลือเท่าไหร่ก็นำส่วนของการผ่อนชำระหนี้ข้างต้นมาหักต่อไป

ปัญหาส่วนใหญ่ที่พบเจอคือรายได้ไม่พอกับรายจ่ายต่าง อาจจะเนื่องด้วยเป็นคนที่มีภาระเลี้ยงดูครอบครัว ทั้งบุตรหลานและพ่อแม่ หรือเป็นผู้ที่ใช้บัตรเครดิต บัตรกดเงินสด หรือสินเชื่อต่าง ๆ เพื่อซื้อสินค้าฟุ่มเฟือยเกินตัว แต่ในเมื่อคุณรับรู้แล้วว่าภาระหนี้สินเรามีเท่าไหร่ เรามีรายได้เท่าไหร่ ก็ถือเป็นการเริ่มต้นการบริหารหนี้ที่ดี จากนั้นลองไปดูขั้นตอนต่อไปกันเลยค่ะ

บันทึกรายการในการใช้จ่าย (ทำบัญชีและงบการเงิน)

ต่อมาให้คุณจดบันทึกทุก ๆ การใช้จ่ายที่คุณใช้ไป ทั้งรายจ่ายประจำเดือน อย่างเช่น ค่าเช่าบ้าน ค่าน้ำ ค่าไฟ ค่าอินเตอร์เน็ต ค่าน้ำมัน ค่าทางด่วน ค่าบัตรโดยสารรถไฟฟ้า ค่าบริการที่ตัดบัตรเครดิตอัตโนมัติต่าง ๆ และจดบันทึกหนี้สินต่าง ๆ ทั้งค่าผ่อนบ้าน ผ่อนรถยนต์ ผ่อนบัตรเครดิตทุกใบของคุณ รวมไปถึงค่าใช้จ่ายจิปาถะ อย่างเช่น ค่ากาแฟ ค่าขนม ไม่เว้นแม้แต่รายจ่ายเพียงห้าบาทสิบบาทก็ต้องจดเอาไว้

เพื่อเรียนรู้พฤติกรรมการใช้เงินของตัวเอง เมื่อคุณจดบันทึกไปได้สัก 1 สัปดาห์ คุณจะเริ่มมองเห็นว่าคุณมีนิสัยในการใช้จ่ายเงินอย่างไร มีค่าใช้จ่ายที่ไม่จำเป็นมากน้อยแค่ไหน และสามารถตัดค่าใช้จ่ายอะไรไปได้บ้าง เพื่อลดค่าใช้จ่ายของคุณและทำให้มีเงินเหลือเพิ่มมากขึ้น

เริ่มจัดทำงบการเงิน คือวางแผนในวันถัดไป อาทิตย์ถัดไป เพื่อวางแผนจัดการการเงินที่ดี หากธุรกิจจะรอดได้ งบการเงินและบัฯชีที่ดีเป็นตัวช่วยตัดสินใจธุรกิจ

ปรับเปลี่ยนพฤติกรรมการใช้จ่ายและเพิ่มช่องทางการหารายได้

เมื่อคุณเรียนรู้พฤติกรรมการใช้เงินของตัวเอง ก็ถึงเวลาที่คุณจะต้องเริ่มปรับนิสัย โดยการ ลด ละ เลิก รายจ่ายต่าง ๆ ที่ฟุ่มเฟือย ไม่จำเป็น หรือสามารถทดแทนได้โดยที่ไม่ต้องเสียเงินหรือจ่ายเงินน้อยกว่า อย่างเช่น หากโดยปกติอยู่ที่ทำงานและที่บ้านคุณใช้ Wifi ก็สามารถลดแพ็คเกจโทรศัพท์มือถือรายเดือน จากแพ็คเกจสูงสุดลงมาให้เท่ากับการใช้งานของคุณก็พอ หรืออาหารการกิน ก็เปลี่ยนจากการซื้อทานทุกมื้อมาเป็นทำอาหารทานเอง ซึ่งการทำเองนั้นสามารถเก็บเอาไว้ทานได้หลายมื้อ แถมยังช่วยประหยัดไปได้มากด้วย

นอกจากนี้ คุณต้องตรวจสอบบิลเรียกเก็บเงินบัตรเครดิต ดูว่ามีค่าบริการอะไรที่คุณสมัครแบบตัดบัตรเครดิตอัตโนมัติหรือไม่? หากมีให้คุณรีบดำเนินการยกเลิกในกรณีที่คุณไม่ค่อยได้ใช้บริการ หรือปรับลดแพ็คเกจให้ถูกลงหากคุณใช้บริการน้อยโดยทันที เพื่อไม่ให้เป็นหนี้บัตรเครดิตโดยไม่จำเป็น และมันจะช่วยให้คุณไม่ต้องเสียดอกเบี้ยเพิ่มขึ้นด้วยนะ

ปรับทิศทางการใช้เงินที่เหลือหักจากค่าใช้จ่าย

เมื่อคุณทำตามขั้นตอนต่าง ๆ ที่ผ่านมาจนถึงขั้นตอนนี้ แน่นอนว่าต่อเดือนคุณจะมีเงินเหลือเพิ่มมากยิ่งขึ้น เงินที่เหลือนี้ควรนำไปใช้ให้ถูกทาง หลัก ๆ สามารถแบ่งออกไปได้ 2 ทาง

ทางแรกคือ ให้คุณนำเงินที่เหลือส่วนนี้ไปเพิ่มในการชำระหนี้ โดยเลือกจ่ายเพิ่มให้กับหนี้ที่มีดอกเบี้ยสูงที่สุดก่อน เพื่อไปเพิ่มการชำระในส่วนของเงินต้นให้มากขึ้น ช่วยให้คุณสามารถปลดหนี้นั้นได้เร็วมากยิ่งขึ้นนั่นเอง

ทางที่สอง หากในแต่ละเดือนคุณสามารถชำระหนี้แบบมากกว่าขั้นต่ำได้อยู่แล้ว และมีเงินใช้จ่ายแบบเดือนชนเดือน ให้คุณนำเงินในส่วนที่เหลือเพิ่มมากขึ้นนี้ไปเป็นเงินเก็บออม เอาไว้หากมีเหตุการณ์ฉุกเฉินใด ๆ เกิดขึ้น คุณจะได้มีเงินสำรองเอาไว้จัดการกับปัญหา โดยที่ไม่ทำให้การเงินของคุณต้องพังทลาย ไม่ต้องไปกู้หนี้ยืมสินมาเพิ่มทำให้ยิ่งมีภาระมากขึ้นไปอีกโดยไม่จำเป็น

อย่าหยุดชำระหนี้ หรือ ไม่ไปศาล

ส่วนนี้เป็นส่วนที่สำคัญมาก ไม่ว่าจะเป็นตายร้ายดีอย่างไรห้ามหยุดชำระหนี้เด็ดขาด หากไม่มีเงินจริง ๆ ให้พยายามจ่ายขั้นต่ำไปก่อน เมื่อได้เงินก้อนเงินพิเศษอย่างเช่นโบนัส ให้รีบนำบางส่วนของเงินนั้นมาปิดหนี้ที่มีดอกเบี้ยสูงที่สุด สาเหตุที่ห้ามหยุดชำระหนี้นั้นก็เพื่อรักษาเครดิตของคุณเอาไว้ เนื่องจากการเสียเครดิตนั้นจะส่งผลทำให้คุณลำบากในการขอกู้สินเชื่อต่าง ๆ ที่อาจจะจำเป็นในอนาคต เช่น การกู้สินเชื่อบ้าน กู้ซื้อรถยนต์ เป็นต้น

การที่ธนาคารหรือสถาบันการเงินจะส่งฟ้องได้ต่อเมื่อผิดนัด และไม่ชำระเลย หากมีการชำระอยู่ตามปกติมักจะปรับโครงสร้างหนี้ได้เพื่อลดภาระการถูกฟ้อง

รีไฟแนนซ์หนี้ อย่าทำถ้าไม่จำเป็น และปรึกษาทนายความหรือหน่วยงานที่ให้ความช่วยเหลือทางกฎหมายก่อนดำเนินการ

หลายท่านที่ไม่ค่อยได้ศึกษาเรื่องการเงิน อาจจะคิดว่าการรีไฟแนนซ์หนี้นั้นจะทำให้คุณสบายมากยิ่งขึ้น แต่ต้องขอบอกคุณผู้อ่านตรงนี้เลยว่า แม้มันจะดูเหมือนภาระต่อเดือนสบายยิ่งขึ้น เพราะรวบหนี้ทั้งหมดมาไว้เป็นก้อนเดียว ผ่อนน้อย ๆ ผ่อนนาน ๆ สบายสุด ๆ ไปเลย แต่มันไม่ได้ช่วยให้คุณสบายขึ้นจริง ๆ ในระยะยาวเลย เหตุผลข้อแรก ยอดหนี้ก่อนรีไฟแนนซ์นั้นจะมีดอกเบี้ยรวมอยู่ด้วย หากทำการรีไฟแนนซ์หนี้ ดอกเบี้ยเหล่านั้นจะกลายร่างมาเป็นเงินต้น แม้อัตราดอกเบี้ยการรีไฟแนนซ์จะน้อยกว่าอัตราดอกเบี้ยของหนี้ก่อนรีไฟแนนซ์ของคุณ แต่อย่าลืมว่าการรีไฟแนนซ์เป็นเงินก้อนใหญ่ แม้ดอกเบี้ยจะน้อยกว่าแต่จำนวนดอกเบี้ยไม่ได้น้อยตามไปด้วยแน่นอน ยิ่งผ่อนนานดอกเบี้ยยิ่งมหาศาล

เหตุผลที่สอง หากคุณเลือกนำเงินที่ได้จากการรีไฟแนนซ์มาปลดหนี้บัตรเครดิตที่คุณมีทั้งหมด แต่คุณยังเลือกจะเก็บบัตรเครดิตเอาไว้ไม่ยอมปิดมันทิ้งไป เป็นไปได้ว่าคุณจะสร้างหนี้จากบัตรเครดิตเหล่านั้นเพิ่มในภายหลังแน่นอน และหากมันเป็นอย่างนั้น จะทำให้คุณยิ่งมีหนี้สินเพิ่มมากยิ่งขึ้นเป็นเท่าตัว เพราะหนี้จากการรีไฟแนนซ์ก็มี ไหนจะยังต้องมาเป็นหนี้บัตรเครดิตพวกนี้เพิ่มไปอีกรอบ สุดท้ายก็วนกลับมาเป็นมนุษย์เงินไม่พอใช้เหมือนเดิมพยายามปรึกทนายความก่อนดำเนินการในทุกขั้นตอนอย่าเพิ่งจัดสินใจเอง

มีปัญหาในการบริหารจัดการหนี้สินและคดีที่เกิดจากหนี้สิน ปรึกษาทีมงานทนายกฤษดา

โทร 089-142-7773 ไลน์ไอดี @lawyers.in.th

Facebook Comments